Нюансы законодательства

Согласно Налоговому кодексу, граждане Украины обязаны платить 18% налога с доходов, даже если они не зарегистрированы в качестве предпринимателя. Почти все виды доходов облагаются одинаковой ставкой. Подробная таблица с актуальными на 2020 год данными есть на сайте Минфина.

За уклонение от уплаты налогов грозит уголовная, административная и финансовая ответственность. Размер наказания зависит от характера нарушения. От штрафа в 17 тысяч гривен до лишения свободы сроком на 10 лет. Основание: статья 212 Уголовного кодекса Украины.

Если ранее у гражданина не было проблем с законом в рамках данной статьи и до привлечения к уголовной ответственности он оплатил все налоги, сборы, санкции и пеню, серьёзных последствий не будет.

Есть два основных варианта легализации дохода от партнёрок в Украине: физическое лицо и физическое лицо-предприниматель (ФЛП или ФОП на украинском).

Легализуем доход как физическое лицо

Резидент Украины должен заплатить НДФЛ (налог с дохода физических лиц) 18% и 1,5% военного сбора. Итого 19,5% от дохода.

Платить налоги с заработка от партнёрских программ без оформления ФЛП выгодно веб-мастерам с небольшими оборотами и тем, кто получает доход нерегулярно. В этом случае не придется оплачивать каждый месяц ЕСВ (Единый социальный взнос). В 2019 году он составляет 918,09 грн. За 12 месяцев получается 11 016 гривен или 460 долларов по текущему курсу. В 2020 году минимальная заработная плата в Украине поднимется до 4723 грн. Вместе с ней увеличится и ЕСВ — до 1039 гривен.

Схема работы:

- Получаем деньги от партнёрок.

- Выводим средства на банковскую карту.

- Раз в год считаем доходы и подаём декларацию в налоговую инспекцию.

- Оплачиваем сборы в банке или онлайн.

Всё выглядит очень просто, но есть важные нюансы, которые нужно учитывать при таком варианте работы.

Платежи в иностранной валюте обязательно конвертируются в гривны по курсу Национального банка Украины. Датой получения дохода считается дата поступления средств на счёт.

Что касается платёжных систем, то однозначной трактовки понятия «электронные деньги» в украинском законодательстве нет.

Украинская газета «Закон и Бизнес» получила официальный комментарий от Государственной фискальной службы, согласно которому:

«Если физическое лицо получает доход в виде электронных денег (WebMoney, UkrMoney, RBK Money, MoneXy, “Яндекс. Деньги” и т.д.), объект налогообложения налогом на доходы физических лиц возникает в день зачисления средств на электронный кошелек.

Налогоплательщик обязан самостоятельно включить сумму таких доходов в общий годовой налогооблагаемый доход налога и подать годовую налоговую декларацию об имущественном состоянии и доходах».

В 2016 году Национальный банк Украины запретил деятельность четырёх платежных систем:

- Qiwi.

- Webmoney.

- Яндекс.Деньги.

- Wallet One.

Запрет работы введён из-за того, что платёжные сервисы не координировали свою деятельность с регулятором (НБУ). Национальный банк будет следить за выполнением закона, а банки вправе блокировать счета клиентов, если деньги поступят с электронных кошельков.

На практике пользователи из Украины продолжают пользоваться сервисами Яндекса, и Yandex Money в частности. Аналогичная ситуация с Qiwi и Webmoney. Средства с платёжных систем легко вывести на карту через внутренние инструменты и специализированные обменники. Санкции существуют только на бумаге, прецедентов по массовой блокировке банковских счетов за транзакции с запрещённых платежных систем пока не было.

Учитывать доходы, поступающие на электронные кошельки или нет — личный выбор каждого. Как и то, пользоваться ли запрещенными платёжными системами в Украине. Однозначных рекомендаций по этому вопросу дать нельзя. А вот платить налоги с денег, поступивших на банковские счета обязательно надо!

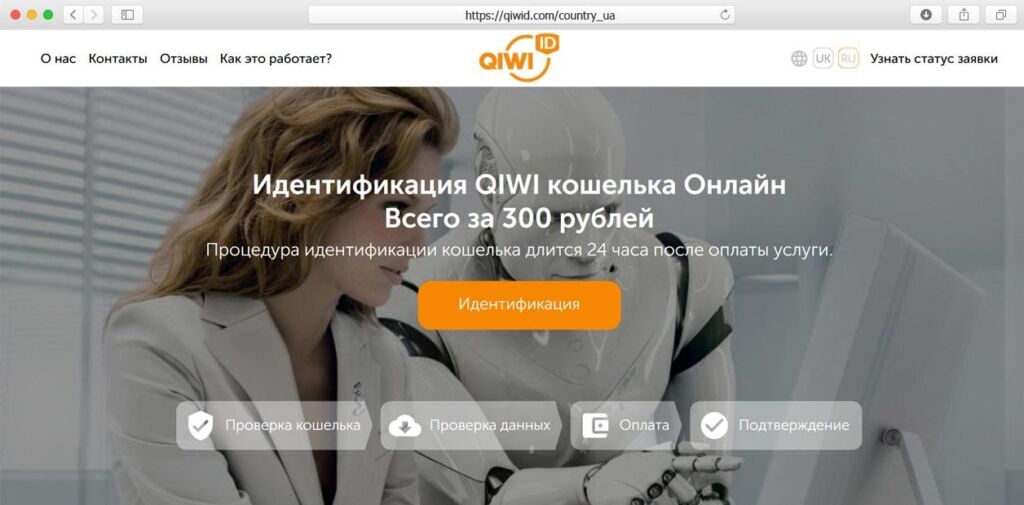

Пользоваться электронными кошельками выгодно из-за низких комиссий и повсеместного распространения. Плюс недавно появились способы идентифицировать аккаунты Qiwi и Yandex Money в режиме онлайн через специализированные сервисы. Пользователю нужна только карта одного из четырех банков-партнёров и небольшая сумма для оплаты услуг посредника.

Автор статьи проверил работу сервисов на личном опыте. На проверку анкеты уходит не более суток. В случае с Qiwi надо завершить операцию вводом четырёх последних цифр паспорта в личном кабинете, а в системе Yandex Money подтвердить данные анкеты.

И последний важный нюанс — подавать декларацию о доходах необходимо по истечении календарного года, в котором они были получены. Согласно пункту 49.18.4 Налогового кодекса Украины крайняя дата предоставления декларации о доходах — 1 мая. Если это выходной или праздничный день, дата переносится на следующий банковский день. 1 мая в Украине ежегодно отмечают «День труда». В 2020 году крайняя дата подачи декларации — понедельник, 4 мая.

За несвоевременную подачу налоговой отчётности физическим лицом предусмотрены штрафные санкции в размере 10 необлагаемых минимумов — 170 гривен. Штраф накладывается и за просроченные платежи по налоговым обязательствам. Физические лица должны оплатить сборы в течение 10 дней с момента подачи декларации. При задержке до 30 календарных дней придётся отдельно внести 10% от погашенной суммы налогового долга, свыше 30 дней — 20%. Через 3 календарных месяца начисляется пеня согласно статье 129 НКУ.

Пошаговая инструкция по уплате налогов для физического лица

Веб-мастер принял решение, что будет оплачивать налоги с доходов, как физическое лицо. У него несистематический доход, который он сначала получает на электронные кошельки, а затем переводит на карту банка.

Есть два варианта передачи данных о доходах в налоговую инспекцию: посещение отделения по месту жительства и онлайн. В статье мы рассмотрим второй вариант.

Первый шаг — получение цифровой подписи. ЭЦП — электронная подпись, которая идентифицирует физическое лицо. Её можно получить в АЦСК или создать через онлайн-банкинг «Приват24». Подробная инструкция для тех, кто решит посетить Квалифицированного поставщика электронных доверительных услуг.

Для получения файла через сервис «Привата» нужно, чтобы данные о физическом лице были в системе. То есть достаточно любой оформленной карты.

Оформление ЭЦП через Privat24:

- Авторизуемся в онлайн-банкинге.

- Заходим во вкладку «Бизнес».

- Выбираем пункт «Скачать сертификат».

- Проверяем данные анкеты.

- Задаём пароль к хранилищу.

- Подтверждаем операцию кодом из SMS.

- Сохраняем файл.

- Записываем серийный номер ключа.

- На email приходит письмо с подтверждением о выпуске ЭЦП.

Ключ действует 1 год. Продлить подпись нельзя. По истечении срока действия её надо получить заново по аналогичной схеме. Посмотрите видео от банка «Приват24» о том, как получить ЭЦП.

После регистрации ключа надо заполнить декларацию в электронном виде, отправить в налоговую инспекцию и оплатить сборы. Подробный процесс формирования отчёта описан в видео.

Нам остаётся только сделать несколько шагов:

- Для авторизации в личном кабинете выбрать АЦСК АТ КБ «ПриватБанк».

- Выполнить действия, описанные в видео.

- В графу «Другие доходы» вписать сумму заработка с партнёрских программ в гривнах за прошедший год.

- Отправить документ в ГФС.

Если платежи с партнёрок приходят в долларах, рублях или евро и автоматически конвертируются в онлайн-банкинге, суммы надо считать вручную. Тот же «ПриватБанк» обменивает валюту по внутреннему курсу.

| Дата | Валюта | Курс ПриватБанка | Курс НБУ |

| 02.12.2019 | доллар | 23.8 | 23.97 |

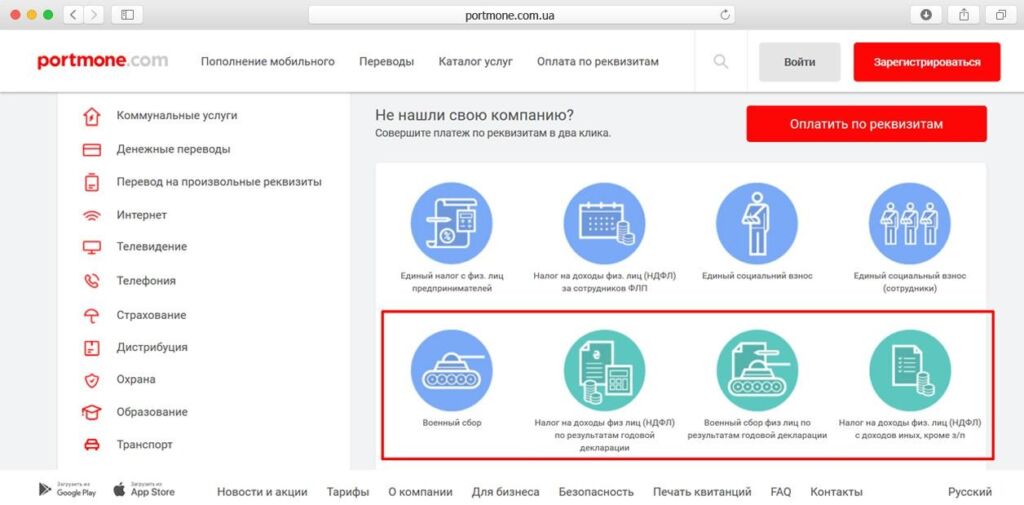

Оплатить налоги онлайн можно через Portmone.ua, онлайн-банкинг «Приват24» или любой другой сервис. Проще всего это делать через Portmone, там есть список услуг с актуальными реквизитами. Выбираем виджет, регион и получателя, заполняем форму и оплачиваем сборы картой.

Для удобства зарегистрируйтесь в системе и сохраните шаблон в личном кабинете, чтобы в будущем оплачивать налоги в два клика.

Сервис берёт 2% комиссии от суммы платежа. Если вас это не устраивает, воспользуйтесь альтернативным решением.

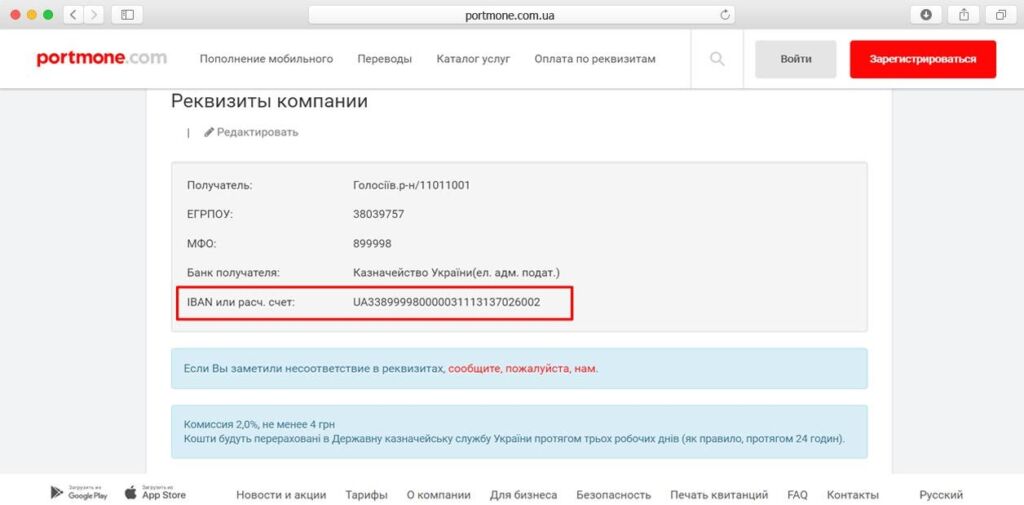

Копируем расчётный счёт из реквизитов компании.

Проводим транзакцию через «Приват24» с комиссией в 1%.

В разделе «Состояние расчётов с бюджетом» кабинета налогоплательщика проверьте, поступили деньги или нет.

На этом инструкция по оплате налогов физическими лицами завершена.

Совет от юриста

Сделайте папку с документами в электронном или бумажном виде и храните в ней следующие документы:

- Выписки с банковского счёта.

- Ссылки на публичные оферты партнёрских программ.

- Копии поданных деклараций.

- Подтверждение оплаты сборов.

Легализуем доход как физическое лицо-предприниматель

В начале статьи мы говорили, что выгодно платить налоги, как физическое лицо, только если доход с партнёрских программ маленький и несистематический. В остальных случаях, надо зарегистрировать ФЛП (физическое лицо-предприниматель).

Зачем это делать:

- Более низкая налоговая ставка.

- Систематическое получение прибыли без регистрации в качестве предпринимателя нарушает хозяйственное законодательство.

Разберём простой пример. Веб-мастер зарабатывает 20 000 гривен в месяц на партнёрках. За год у него выходит 240 тысяч гривен. Если оплачивать с этой суммы налоги, как физическое лицо, получится 46 800 гривен. В случае с открытым ФЛП на 3-й группе с 5% ставкой выйдет 23 017 гривен: 12 000 НДФЛ + 11 017 грн. ЕСВ.

Для работы с партнёрскими программами оптимально подходит ФЛП 3-й группы на упрощённой системе налогообложения.

Особенности:

- налоговая ставка 5% от суммы дохода;

- 22% ЕСВ;

- сдача отчётов и оплата налогов раз в 3 месяца;

- годовой доход до 5 млн гривен.

При превышении лимита по доходу надо перейти на общую систему налогообложения.

Регистрация ФЛП

Открыть ФЛП можно в Государственной регистрационной службе по месту прописки.

В пакет документов входят:

- ИНН, паспорт.

- Заполненная регистрационная форма №10.

- Заявление на применение упрощённой системы налогообложения.

- Доверенность на представителя в случае оформления через посредников.

Для регистрации ФЛП надо выбрать один или несколько КВЭДов (классификаторов внешнеэкономической деятельности), которые соответствуют виду занятости. В случае работы с партнёрскими программами подходят следующие коды:

- 62.09 Другая деятельность в сфере информационных технологий и компьютерных систем.

- 63.11 Обработка данных, размещение информации на веб-узлах и связанная с ними деятельность.

- 63.12 Веб-порталы.

- 63.99 Предоставление других информационных услуг.

- 73.11 Рекламные агентства.

Полный список КВЭДов размещен на этом портале.

Если вы проживаете в другом городе и не хотите тратить время на дальние поездки или отправку документов почтой — воспользуйтесь помощью посредников. Юридические фирмы откроют ФЛП за вас. Стоимость услуг — 1000-1500 гривен.

Документы можно подать самостоятельно через государственный сервис «Дом юстиции». После этого необходимо периодически проверять появились ли данные ФЛП в Едином реестре министерства юстиции и реестре плательщиков единого налога.

Если регистрация прошла успешно — встаём на учёт в органах Государственной фискальной службы и подаём заявление на упрощённую систему налогообложения.

Подача заявки на упрощённую систему налогообложения доступна в течение 10 дней с момента регистрации ФЛП. Если срок прошел, внести изменения можно только в следующем отчётном квартале.

Последний шаг — покупаем в любом канцелярском магазине книгу учёта доходов и регистрируем её в налоговой.

Открытие счёта в банке

После официальной регистрации в качестве ФЛП, выбираем банк и подготавливаем документы для открытия счёта. Лишь некоторые партнёрки делают выплаты в гривнах, поэтому однозначно понадобятся дополнительные счета в долларах, рублях и евро.

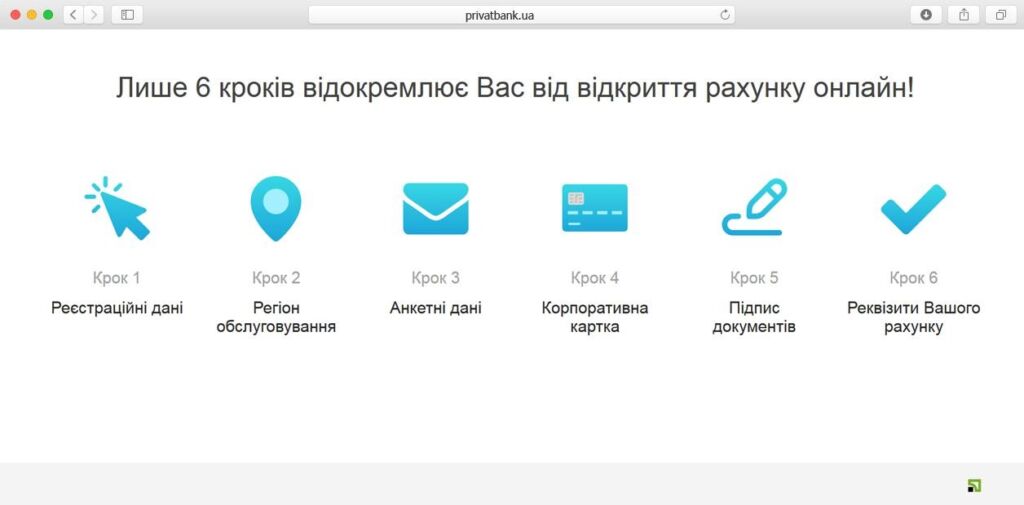

Чаще всего веб-мастера из Украины выбирают «ПриватБанк» и Альфабанк. Они предлагают низкие тарифы на обслуживание, удобный онлайн-сервис, модули для ведения отчётности и оплаты налогов. Процесс открытия счёта сводится к заполнению формы и загрузке электронных копий документов. Для регистрации в «Приват24 для бизнеса» нужна любая карта, чтобы базовые данные были в системе банка.

Для открытия счёта ФЛП в Альфабанке не надо изначально быть клиентом банка. После заполнения формы сотрудник банка назначает личную встречу для подписания договора.

Преимущества «ОК.Альфа»:

- Доступ для бухгалтера.

- Подача отчётов для налоговой в режиме онлайн.

- Продажа валюты.

- Переводы на карту физического лица.

В «Привате» тоже есть свои плюсы:

- Круглосуточное обслуживание.

- Служба поддержки помогает заполнить отчёт.

- При систематическом получении дохода от крупных IT-компаний надо подать документы только для первого зачисления средств.

Обратите внимание, «ПриватБанк» не принимает Swift-платежи из некоторых стран. Список размещен вот здесь.

Обмен валюты в «Приват24» доступен только в рабочие дни с 10 до 13 часов по Киеву.

Советы по ведению отчётности

Веб-мастерам, которые получают переводы на счёт ФЛП в иностранной валюте нужно заполнять книгу учёта доходов в день поступления средств. Сумму обязательно перевести в гривны по официальному курсу НБУ.

Посмотрите ролик по правильному заполнению книги.

Схема работы ФЛП:

- Отражаем все платежи на расчётный счёт в книге доходов.

- Раз в 3 месяца сдаём декларацию. Считаем общую сумму поступлений в гривнах и оплачиваем единый налог.

- Раз в 3 месяца оплачиваем ЕСВ даже если нет дохода.

В этой статье размещены подробные рекомендации по срокам оплаты, штрафам и другим нюансам.

В течение 3 лет с момента получения денег надо хранить следующие документы:

- Инвойсы, контракты и акты выполненных работ.

- Выписки со счёта в банке.

- Квитанции об уплате ЕН, ЕСВ.

- Книгу учёта доходов.

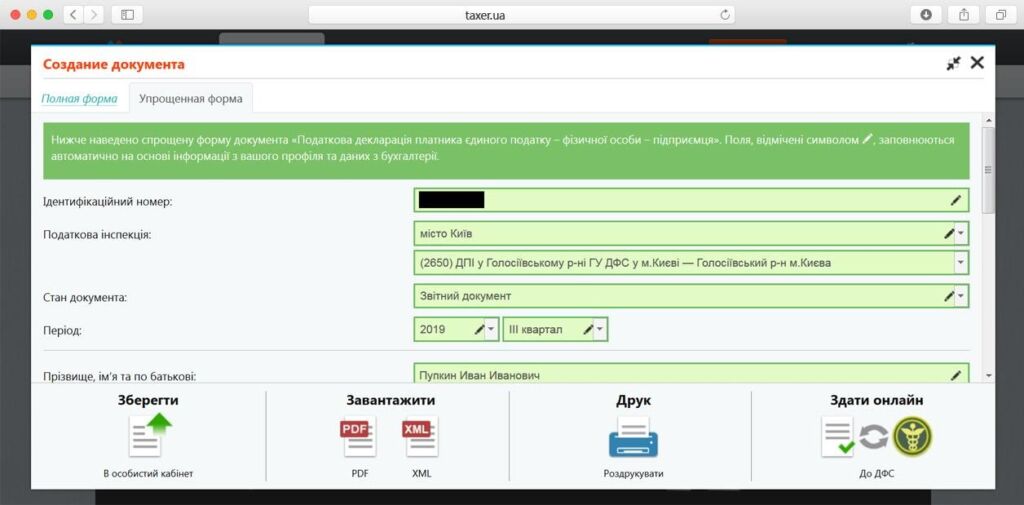

Для автоматизации ведения отчётности пригодится сервис Taxer. Он существенно экономит время предпринимателей:

- формирование деклараций в личном кабинете;

- отправка отчётов в ГФС;

- создание счетов на оплату налогов.

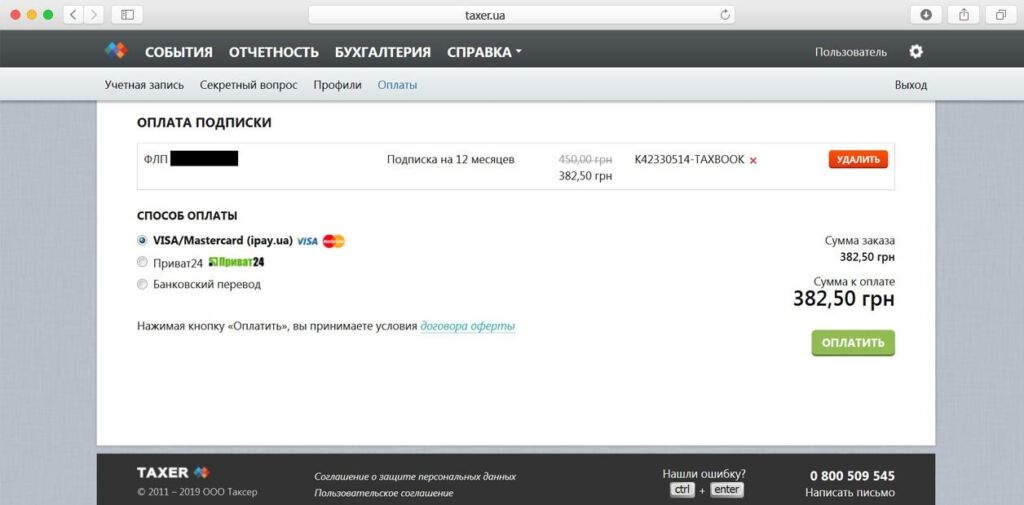

Базовые функции доступны бесплатно. В платном тарифе открываются крутые плюшки, которые точно пригодятся веб-мастеру с ФЛП:

- оплата единого налога и ЕСВ в онлайн режиме;

- автоматическое заполнение отчётов;

- учёт курсовой разницы;

- хранение скан-копий бухгалтерских документов;

- проверка задолженностей по уплате налогов.

Промокод K42330514-TAXBOOK сэкономит 15% от стоимости тарифа. Введите его на странице оплаты и сэкономите почти 70 гривен.

Электронные кошельки

С электронными кошельками ситуация неоднозначная. Физические лица-предприниматели в 2019 году продолжают использовать платежные системы для расчётов с клиентами и получения денег от партнёрок.

Корпоративные карты

При открытии счёта для ФЛП банк выдаёт карту «ключ». Отдельно можно заказать корпоративную карту.

Схема работы:

- С Qiwi или Яндекс.Денег выводим на карту «ключ».

- Средства отображаются на балансе.

- Оплачиваем налоги.

По аналогичной системе можно работать с корпоративными картами. Только придётся дополнительно переводить средства на счёт ФЛП.

Совет юриста

Нельзя выводить деньги на личную карту, с неё переводить на карту ФЛП и платить налоги по 5% ставке. В этом случае придётся заплатить 19,5% налог с дохода физического лица.

Payoneer

Это американская платёжная система, которая работает с компаниями по всему миру. Многие зарубежные фриланс-биржи и партнёрские программы выводят средства на счёт Payoneer.

Схема работы:

- Регистрируемся в системе

- Добавляем данные ФЛП.

- Указываем р/c в долларах или евро.

- Получаем деньги.

- Создаем инвойс.

- Проходим валютный контроль.

Минимальная сумма для вывода 300 долларов, за операцию система берёт 2% комиссии.

Работа с партнёрскими программами

Переходим к самому главному пункту. Разберёмся, как легально получать средства от зарубежных юридических лиц на банковский счёт и пройти валютный контроль.

Адсенс

Для получения денег с Adsense на счёт ФЛП в долларах или евро, надо выполнить 3 простых шага.

Рассмотрим на примере «ПриватБанка»:

- В настройках платежей ввести данные банковского счёта. Они доступны в онлайн-банкинге. Обязательно уточните информацию у специалистов, реквизиты иногда меняются.

- Один раз заполнить письмо об оферте и переслать в банк.

- Подготовить инвойс по шаблону. Образец прикрепили в архиве со списком документов. Не забудьте проверить реквизиты.

- Скачать квитанцию об оплате в личном кабинете Adsense. Она отображается в списке платежей.

В этой презентации «ПриватБанка» есть пример заполнения профиля в Адсенсе и важные нюансы.

Документы надо собирать на всякий случай. ПриватБанк утверждает, что достаточно только письма об оферте, но иногда запрашивает инвойсы и акты выполненных работ для прохождения валютного контроля. Они также пригодятся при налоговой проверке.

РСЯ

В августе 2019 года Рекламная сеть Яндекса прекратила выплачивать деньги на ПриватБанк для физических лиц. Юридические лица по-прежнему могут получать средства на расчётный счет.

Служба поддержки Яндекса уточнила, что ФЛП, которые хотят выводить деньги в банк, должны создать анкету для юридических лиц.

Travelpayouts

Travelpayouts делает выплаты на валютный счёт в долларах и евро, но есть несколько нюансов:

- минимальный порог — 500 долларов;

- за входящий платёж веб-мастер платит около 30 долларов;

- транзакции от 1000 долларов зачисляются без комиссии.

Для настройки выплаты надо:

- Получить реквизиты в банке.

- Добавить способ оплаты в личном кабинете.

- Накопить сумму для вывода.

- Ждать платёж до 20 числа.

Акты выполненных работ хранятся в разделе «Платежи». Для письма об оферте используйте ссылку на этот договор. Данные для инвойса есть там же, за дополнительными сведениями обращайтесь в техподдержку.

Другие ПП

С другими партнёрками работа строится по аналогичной схеме. На основе публичной оферты, инвойсов и актов выполненных работ.

Комментарии от веб-мастеров, которые работают как ФЛП

Мы взяли комментарии у веб-мастеров, которые работают как ФЛП в Украине. Они поделились личным опытом уплаты налогов с дохода от партнёрских программ.

Алексей Марек

Сo-founder Fair Agency

«Наше агентство уже достаточно долгое время зарабатывает на партнёрских сетях. Большинство оплат мы получаем на ФЛП на 3-й группе налогообложения (суммарно уже более 3 лет). Основные источники дохода сейчас это Google Adsense, РСЯ и Travelpayouts. Расчётный счёт ФЛП обслуживается в «ПриватБанке». Отчёты подаются онлайн, процесс полностью автоматизирован и требует минимального вмешательства бухгалтера. С валютным контролем проблем не было замечено. Первые 1-2 платежа на несколько дней задержались по причине проверки выплат украинской стороной, но сейчас мы получаем все начисления фактически день в день (иногда на следующий). Банку достаточно стандартных инвойсов (хотя в первое время требовали и подписанный договор. Сейчас с этим проблем нет».

Андрей Левчук

Руководитель маркетинг-агенства Apromo

«Законно вывести деньги с Amazon в Украине очень просто. Если вы являетесь ФЛП 3-й группы. Нужно зарегистрировать аккаунт Payoneer, добавить данные о компании и расчётные счета в той, валюте в которой получаете доход (доллар или евро) и запросить вывод на р/с. При этом вы платите комиссию за вывод 2% и единый налог 5% от суммы. Минимальная сумма вывода 300$».

6 главных мыслей статьи

- Платить налоги с доходов от партнёрских программ обязательно надо. В том числе и с зарубежных.

- Легализировать деятельность можно как физическое лицо и как физическое лицо-предприниматель.

- Регистрация ФЛП не отнимет много времени.

- Сервис «Таксер» поможет автоматизировать работу с отчётностью и оплатой налогов.

- Для прохождения валютного контроля понадобится инвойс, письмо об оферте и акты выполненных работ.

- Документы по платежам надо хранить в течение 3 лет с даты проведения транзакции.

По аналогичной схеме фрилансеры могут предоставлять услуги зарубежным клиентам и платить налоги. Инвойс признаётся действующим законодательством Украины, как платёжный документ. Он заменяет и договор, и акт выполненных услуг. Хотя в некоторых случаях банкам недостаточно инвойса.

Статья подготовлена при информационной поддержке Янкива Богдана — бизнес-юриста, специализирующегося на работе с IT-предпринимателями. Если у вас остались вопросы — пишите в комментариях.